El dinero huye de EEUU pese a los máximos

Miguel Ángel Valero

Las Bolsas estadounidenses vuelven a cerrar en máximos en medio de una temporada de resultados que sigue trayendo buenas noticias. Los beneficios superan en un 8% las previsiones iniciales, destacando especialmente el sector financiero, ya que se sitúan un +12% por encima del consenso previo de los analistas. Las compañías, al igual que los expertos de las principales firmas financieras, adoptaron un enfoque prudente para este trimestre —el primero tras la entrada en vigor de las nuevas medidas arancelarias—, lo que ha generado unas expectativas moderadas que están siendo superadas con relativa facilidad.

Algunas compañías como Verizon –uno de los gigantes de las telecomunicaciones en EEUU– han mejorado sus previsiones para los próximos trimestres debido al impacto de la reciente reforma fiscal. En este contexto, el optimismo en torno a los beneficios del segundo trimestre está guiando a los mercados hacia nuevos máximos, mientras los inversores esperan con interés los resultados de Tesla y Alphabet, que se publicarán mañana tras el cierre de la sesión.

De momento, el S&P 500 ha alcanzado nuevos máximos, impulsado por Verizon (+4%) y al sector de servicios de comunicación y, en menor medida, por consumo discrecional (+0,6%) y materias primas (+0,6 % también, destacando las mineras de oro).

Y eso que el índice de indicadores adelantados decepcionó al registrar una caída mensual del 0,3% en junio por el deterioro en las expectativas de los consumidores y la debilidad en los nuevos pedidos reflejada en las encuestas a los gestores de compras (ISM). Estos efectos negativos se vieron parcialmente compensados por la recuperación observada en los mercados bursátiles.

JP Morgan AM tiene una visión "algo más constructiva"

"La historia demuestra que los máximos siempre se baten, una y otra vez", apunta Lucía Gutiérrez-Mellado, directora de Estrategia de JP Morgan Asset Management para España y Portugal. Aunque la incertidumbre sobre los aranceles continúa, la gestora tiene "una visión algo más constructiva" sobre su impacto en la economía, que se percibe en los PMI. La reducción del arancel medio del 28% al 14%, y la reforma fiscal de Trump favorecen a las empresas.

"Con la extensión de la reforma tributaria de 2017, con efectos retroactivos al 1 de enero de 2025 habrá un extra de dinero que debería apoyar el consumo, aunque nos preocupa que el déficit público siga engordando y que las restricciones migratorias acaben tensionando el mercado laboral", advierte. También avisa de una posible "desaceleración del crecimiento en la segunda mitad del año", ya que la confianza del consumidor va perdiendo pulso.

"El riesgo de recesión sigue ahí, lo que exige vigilar muy de cerca la evolución de las compañías, los datos de consumo y las encuestas de confianza", advierte.

Algunos componentes de la economía ya recogen el impacto arancelario y "podríamos ver un ligero repunte de la inflación antes de que se modere el año que viene", lo que llevaría a la Reserva Federal a retrasar cualquier recorte de tipos "hasta pasada la vuelta del verano".

En Europa, "los salarios reales están aumentando y la inflación está controlada, así que se dan las condiciones para que el consumo repunte poco a poco" pero más que este año "vemos margen para una reactivación más clara de la economía es en 2026". Además, la presión de la inflación es mucho menor, por lo que no hay prisa para mover los tipos de interés: "El BCE está cerca del final del ciclo de bajadas, salvo que los aranceles cambien el guion".

Sobre China, "llevábamos tiempo preocupados y los aranceles no ayudan, aunque percibimos una ligera mejoría: el mercado inmobiliario resta, pero menos, y los estímulos empiezan a sentirse, pero la pregunta es si la tendencia se consolidará hasta volver a una senda de crecimiento sostenible".

En cualquier caso, recomienda "abstraerse del ruido político, lo importante, sobre todo a medio y largo plazo, es si las empresas crecen o no".

En este contexto, la gestora, que redujo el riesgo en las carteras al inicio de la guerra de los aranceles, ahora lo incrementa, pasando "de neutrales a ligeramente sobre ponderados en renta variable donde las rentabilidades serán más discretas y el soporte llegará por parte de los beneficios empresariales".

En divisas, "infra ponderada en dólar y larga en euro", convencida de que la divergencia de tipos juega a favor de la moneda única. En renta fija, reduce el peso en high yield "porque las valoraciones están cada vez más ajustadas", y recomiendan añadir duración como escudo ante episodios de volatilidad. Los activos alternativos deben formar parte de una cartera diversificada, mientras los ETF de gestión activa "empiezan a ser una historia de éxito, aunque a veces tenemos la sensación de que predicamos en el desierto".

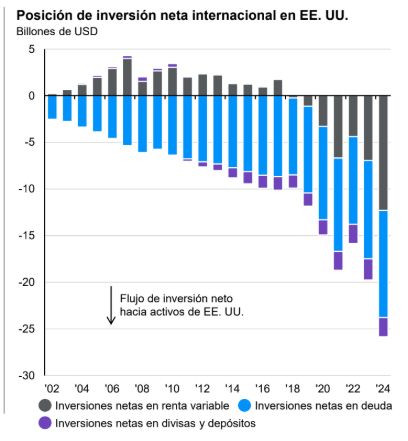

Sobre el trasvase de dinero de EEUU a Europa, declina entrar en el debate sobre si es un movimiento coyuntural o estructural, pero reconoce que el inversor pide más renta fija y variable europea. Incluso los españoles muestran interés por la gestión activa, "preguntan, cuando antes ni la miraban"

"Hay que estar invertido; la historia demuestra que los máximos bursátiles se baten uno tras otro y, a medio y largo plazo, la renta variable estadounidense debería seguir haciéndolo bien", concluye.

Portocolom: el beneficio por acción crecerá el 14% para los 7 Magníficos

"La temporada de resultados correspondientes al segundo trimestre de 2025 ha dado comienzo y parece que de momento los mercados financieros se lo toman con tranquilidad. La semana de hecho nos ha dejado a unos mercados financieros prácticamente planos, en los que como mucho cabe destacar que los índices americanos han seguido recortando algo de terreno a los europeos. Se trata de una presentación muy esperada, pues los analistas intentan atisbar si la inestabilidad geopolítica y las políticas arancelarias de Trump, unido al inmovilismo de la Fed a la hora de mover tipos, pueden estar afectando a la economía real" apuntan en Portocolom AV.

En EEUU el consenso de mercado espera un crecimiento anual para el beneficio por acción cercano al 10%, 14% para los 7 Magníficos, por encima del 3% para el resto. La semana pasada presentaron dos compañías con bastante peso en los índices como son American Airlines y Netflix. Aunque ambas batieron expectativas de manera clara, la primera terminó plana y la segunda cerró con pérdidas, por lo que parece que ya estaban descontadas expectativas muy positivas, y a los mercados les ha sabido a poco.

Activotrade: Elon Musk se la juega con los resultados de Tesla

Tesla presenta sus resultados del segundo trimestre de 2025 el miércoles 23 de julio después del cierre del mercado. La cita genera una gran expectación entre los inversores y analistas, en un momento clave para el sector automotriz y tecnológico. Tesla reportó la entrega de 384.000 vehículos en el segundo trimestre de 2025, una mejora respecto al primer trimestre (336.000 unidades), pero todavía por debajo del mismo período de 2024, cuando entregó más de 443.000 unidades. Esta caída interanual se enmarca en un entorno de menor demanda global y creciente competencia, especialmente en China y de la compañía BYD.

La producción al

Los analistas de Wall Street proyectan que Tesla reportará unos ingresos totales cercanos a los 22.400 millones$, lo que supondría una caída moderada respecto a los 25.500 millones del mismo trimestre del año anterior. Esta disminución se atribuye a los recortes de precios aplicados por Tesla en varios mercados para estimular la demanda y defender su cuota frente a fabricantes como BYD, NIO o Volkswagen. En cuanto al beneficio por acción (BPA), se espera una cifra en torno a 0,4$, por debajo de los 0,52 dólares del segundo trimestre de 2024.

El margen bruto automotriz, un indicador clave, será objeto de especial atención. Normalmente la compañía, como en los últimos dos años, publica beneficios por debajo de lo esperado por el mercado. Tesla sigue siendo el referente global en el segmento de vehículos eléctricos, aunque su liderazgo se ha visto desafiado especialmente en Asia. BYD entregó más de 600.000 vehículos eléctricos en el segundo trimestre, consolidando su dominio en China. Sin embargo, a nivel internacional, Tesla mantiene su fortaleza de marca, su red de supercargadores y su ecosistema energético como ventajas competitivas difíciles de replicar. A pesar de ello, es tal el potencial de BYD en este caso que durante los últimos meses ha vendido más vehículos en Europa que Tesla y prácticamente triplica la cuota de mercado en China frente a su competidor norteamericano.

En EEUU, fabricantes tradicionales como Ford y GM siguen en transición hacia una oferta 100% eléctrica, aunque sus volúmenes aún están muy por debajo de Tesla. Por otro lado, startups como Rivian y Lucid Motors siguen luchando por alcanzar rentabilidad.

El comportamiento de las acciones de Tesla ha sido volátil en 2025. Tras un arranque débil de año, los títulos han repuntado más del 20% en las últimas semanas, impulsados por expectativas de recuperación en entregas y una mayor eficiencia operativa. Pese a las dudas a corto plazo sobre márgenes y precios, los inversores de largo plazo podrían ver una oportunidad si el precio corrige tras la presentación de resultados. La apuesta por el "robotaxi", la integración de inteligencia artificial en la conducción autónoma y la expansión del negocio de baterías y almacenamiento de energía podrían convertirse en motores clave de crecimiento en los próximos trimestres.

Los resultados del segundo trimestre de Tesla serán un termómetro clave para evaluar la solidez de su recuperación en 2025. Si bien se espera una ligera caída interanual en ingresos y beneficios, la mejora en entregas y el foco en eficiencia podrían ofrecer señales positivas. "Los inversores deberán vigilar no solo las cifras, sino también las guías para el segundo semestre, especialmente en márgenes, demanda y avances en innovación. Con un horizonte de inversión a medio y largo plazo, Tesla sigue siendo una compañía a observar muy de cerca por su capacidad de liderar no solo el mercado automotriz eléctrico, sino también la transición energética global", señalan en Activotrade.

Por su parte, Alphabet sigue siendo una de las apuestas más destacadas en tecnología e IA: con un fuerte flujo de caja, innovación continua, y una transición exitosa hacia un crecimiento más diversificado. Los ingresos por publicidad de la compañía suponen cerca del 75% del total, sin tener en cuenta los ingresos procedentes del negocio de la nube (Cloud). Si bien es cierto que las tasas de crecimiento de este segmento han ido decreciendo durante los últimos trimestres, similar a Meta, la publicidad sigue siendo la columna vertebral de la compañía.

Google Cloud avanza con fuerza y es el segmento que crece más rápido: ya en el primer trimestre de este año crecía cerca de un 30% en relación con el primer trimestre de 2024, prácticamente duplicando el margen de beneficios del año pasado (Operating Margin). Destaca su impulso en IA empresarial, mejor integración de servicios y ganancia de cuota frente a AWS y Azure. Además, durante las últimas semanas se ha confirmado que OpenAI ha confirmado una alianza estratégica con Google Cloud, servicio que ha incorporado como pilar clave para el crecimiento continuo de ChatGPT y otros modelos de inteligencia artificial desarrollados por la compañía, lo que permitirá a la compañía recuperar terreno perdido frente a Microsoft.

El consenso de analistas prevé que Alphabet reportará ingresos de entre 93.000 millones y 94.000 millones$, lo que supone un crecimiento interanual de aproximadamente un 11 %, con un BPA alrededor de 2,17 – 2,21$. 15 de 19 analistas aconsejan comprar, el precio objetivo medio ronda los 200$(potencial alza de +5%) con estimaciones superiores de firmas como Bank of American (210 $) o Evercore (205 $).

En contraposición a Tesla , Alphabet es una compañía que suele sorprender al alza el día en que presenta sus resultados. A pesar del potencial y posible infravaloración de la compañía frente a la competencia, no hay inversión sin riesgo entre los cuales los analistas de Activotrade destacan:

- Riesgo regulatorio: se espera una resolución antimonopolio en EEUU que podría obligar a vender Chrome o cambiar su ecosistema de publicidad en el futuro.

- Competencia en IA: los rivales de búsqueda basados en IA podrían erosionar gradualmente el negocio de publicidad y búsqueda. Aunque la publicidad enfrenta competencia de buscadores IA como ChatGPT, Alphabet mantiene ventajas competitivas: posicionamiento por defecto, datos de usuario y tecnología avanzada (Gemini 2.5)

- Inversión en IA y CapEx: el alto gasto en infraestructura IA puede comprimir márgenes, aunque actualmente se espera expansión del margen operativo.

Fortuna SFP: la plata se consolida como activo refugio

José Manuel Marin Cebrián, fundador de Fortuna SFP, subraya que "el mercado empieza a descontar una primera bajada de tipos de la Fed en diciembre, aunque el mensaje desde el FOMC sigue siendo de cautela". Las tecnológicas continúan a la cabeza de la Bolsa, en especial los semiconductores, con Nvidia y Broadcom al frente. Por otro lado, el Dow Jones se ve presionado por la caída de industriales y financieras.

En Europa, el panorama no está exento de incertidumbre a pesar de la calma en las Bolsas debido a la decisión de extender el plazo de negociación comercial con Estados Unidos, tras la falta de acuerdo con el equipo de Trump en torno a los aranceles tecnológicos. El crecimiento sigue moderado, pero la mejora de indicadores adelantados en Italia y Países Bajos sostiene el ánimo de los inversores.

En el mercado de metales preciosos, la plata toma la delantera como nuevo activo refugio impulsada por el crecimiento del sector solar, baterías de alta densidad y electrónica. Muchos inversores institucionales están sobreponderando este metal, ante su mayor potencial de revalorización frente al oro.

En el mundo cripto, euforia impulsada por nuevos flujos hacia los ETF de Bitcoin al contado y declaraciones favorables del SEC respecto a una futura regulación constructiva.

Payden & Rygel: escenario de desinflación pese a las amenazas arancelarias

En la gestora estadounidense Payden & Rygel avisan: “Mientras los inversores se preocupan por el impacto de los aranceles en los precios, no hay que olvidar que los precios de los servicios en las economías desarrolladas representan una parte mucho mayor del pastel de la inflación. Los precios de los bienes han invertido su anterior tendencia deflacionista y han aumentado en EEUU, Canada y Reino Unido. Sin embargo, tanto el IPC de Canadá como el de EEUU se mantiene en línea con los objetivos de sus respectivos bancos centrales, a pesar del aumento de los precios de los bienes debido a la moderación de los precios de los servicios en ambos países que contribuye a compensar el aumento de los bienes".

Los costes de la vivienda en Canadá, un componente de los precios de los servicios, han vuelto a su tendencia mensual anterior a la COVID-19. Mientras tanto, los precios de la vivienda en EEUU han registrado, por primera vez en este ciclo, un valor inferior a la tendencia a largo plazo. Reino Unido, por su parte, sigue enfrentándose a elevadas presiones en los servicios a medida que suben los precios de los bienes, lo que se traduce en una lectura de la inflación subyacente en junio más alta de lo esperado.

"Es fácil imaginar un escenario en el que la desinflación de los servicios compense un aumento temporal de los precios de los bienes a corto plazo y la inflación general siga moderándose a pesar de las amenazas arancelarias", subrayan.

Lazard: los efectos de los aranceles empiezan a hacerse evidentes

Por su parte, Lazard destaca los primeros signos de reaceleración de la inflación por los aranceles. Los efectos de los aranceles han tardado en aparecer pero ya están empezando a hacerse evidentes en los datos de inflación de EEUU en junio, según Ronald Temple, estratega jefe de mercados de Lazard. Mostraron un incremento interanual del 2,9% en el IPC subyacente y es probable que éste supere el 4% a finales de año dado el aumento del arancel medio ponderado efectivo sobre las importaciones de bienes, que ha pasado del 2,7% a principios de año al 20,6% a 14 de julio, de acuerdo con los cálculos de Yale Budget Lab.

Hasta ahora la repercusión de los aranceles en los precios al consumo final ha sido limitada, lo que estaría reflejando, según Temple, que los importadores han anticipado sus inventarios en previsión de los gravámenes y, por lo tanto, aún no están vendiendo productos a precios más altos; que las empresas son reacias a subir los precios y perder cuota de mercado cuando aún no saben cuánto durarán las tasas arancelarias; y que la debilidad de la demanda podría estar impidiendo a los importadores repercutir los aumentos de precios (lo que implica menores márgenes).

La previsión base de este experto es que la inflación estadounidense será considerablemente más alta en los próximos seis a doce meses pero, en su opinión, hay factores que podrían atenuar el aumento de las presiones sobre los precios. Cita entre ellos que los importadores podrían recortar otros costes, como el personal, para compensar parte del coste de los aranceles; que las empresas podrían absorber parte de los gravámenes y ver reducidos sus márgenes de beneficio; y que los exportadores a EEUU podrían bajar los precios para evitar perder cuota de mercado.

Sobre las ventas minoristas, Temple destaca la continuidad de la tendencia de crecimiento estable de los “datos duros”, los resultados reales, frente a los “datos blandos”, las lecturas del sentimiento de este año, que son mucho más débiles. Desde su punto de vista, el factor determinante de la trayectoria de las ventas minoristas será el crecimiento del empleo y los salarios, que espera se debiliten en los próximos meses. También prevé que la inflación provocada por los aranceles afecte a las ventas a finales de 2025, ya que los ajustes de precios llevarán a los consumidores a modificar su gasto.

El estratega de Lazard reconoce que China sigue presentando datos económicos resistentes a pesar de la guerra comercial y su prolongada crisis inmobiliaria, como ha quedado en evidencia con el aumento del PIB el 5,2% en el segundo trimestre de 2025 (por encima del 5,1% previsto por el consenso de mercado) y, sobre todo, con el crecimiento de la producción industrial del 6,8% frente a las expectativas consensuadas de una subida del 5,6%. Considera, sin embargo, que estas buenas noticias económicas podrían ser ahora malas ya que reducen la urgencia de los líderes chinos de aplicar estímulos fiscales para estimular el consumo interno o reformar la economía para hacer frente a los retos estructurales que probablemente limitarán el crecimiento en los próximos años. “En el segundo semestre de 2025, la desaceleración económica podría ser el catalizador necesario para impulsar estos cambios, pero no soy optimista”, afirma.

Por otro lado, los últimos datos de IPC de Japón en línea con las expectativas (el general bajó del 3,5% en mayo al 3,3%), conducen a pensar que el país ha salido de forma convincente de décadas de estabilidad de precios y presión deflacionista. “Es probable que el aumento de los salarios nominales se traduzca en una inflación sostenida, aunque a un ritmo más lento”, apunta Temple.

En Reino Unido, por el contrario, el IPC de junio sorprendió al alza: el general repuntó al 3,6% interanual frente al 3,4% previsto y anterior. “La sorpresa al alza de este mes no es bienvenida, pero es poco probable que disuada al Banco de Inglaterra de recortar los tipos en 25 puntos básicos (pb), como esperan actualmente los mercados para la reunión de política monetaria del 7 de agosto”, sostiene.

El foco estará también puesto en la publicación de los datos del índice de gestores de compras (PMI) de los mercados desarrollados. En general, se espera que los PMI de la zona euro se refuercen en julio, mientras que en el Reino Unido se prevé una mejora en la industria manufacturera y un ligero debilitamiento en los servicios. Los PMI de EEUU podrían indicar si la confianza empresarial se ha recuperado de la incertidumbre inicial provocada por los cambios en la política comercial, concluye Temple.

UBP: los bancos transmiten optimismo

El UBP Weekly View destaca que "los bancos transmiten un tono optimista": las grandes entidades financieros sobresalen en el inicio de la temporada de resultados, con sus directivos "expresando confianza en la resiliencia del consumidor a pesar de la incertidumbre económica y la presión sobre los precios". Ésta se confirmó con los datos de inflación general de EEUU de junio, que se situaron en el 2,6 % interanual, que a su vez impulsaron una mayor consolidación del dólar estadounidense, "aunque prevemos que sea de corta duración".

Por otra parte, el analista Pablo Gil opina sobre si las Bolsas están sobrevaloradas en YouTube.