La débil confianza del consumidor anticipa recesión en EEUU

Miguel Ángel Valero

Citigroup, Wells Fargo, JPMorgan, BlackRock y BNY Mellon presentaron resultados del segundo trimestre. Uno de los más potentes por capital fue, de nuevo, JPMorgan. Las acciones subieron un 2% tras registrar un margen de intereses por encima de 23.000 millones$ (+2% respecto a 2024). una rentabilidad del 18% y un dividendo al alza para los próximos trimestres cercano al 20% en comparación con el cierre de 2024.

Por su parte, Citigroup alcanza precios de 2008. Las acciones de Citigroup llegaban a subir cerca de un 4% tras la publicación de los resultados y anunciar una recompra de acciones por 4.000 millones$.

Pero la inflación no ayuda a Powell a defenderse, subraya Juan José del Valle, analista en Activotrade SV. El dato de junio es alcista (aunque más suave que lo esperado por el mercado) y no le sirve al presidente de la Fed para justificar una bajada de tipos, tan deseada por Trump. La inflación de EEUU en junio salió finalmente en el 2,7% y 2,9% (subyacente) como esperaba el mercado. El dólar y la rentabilidad de los bonos EEUU subieron en consonancia, haciendo de hecho máximos del último mes. El bono a 10 años rozando de nuevo el 4,5% y el 30 años superando el 5%. "La bajada de tipos en julio está descartada. Y ya veremos en septiembre", señala.

Y es que la inflación, sin mostrar plenamente los efectos arancelarios, empieza a dar señales de aceleración, especialmente en algunas categorías más sensibles a la entrada de tarifas como puede ser la ropa, los juguetes o los muebles. No obstante, el dato sigue sin ser alarmante y los incrementos de precios siguen estando concentrados en ciertas categorías de bienes.

El aumento en la inflación ha hecho que se retire una bajada de tipos para el año que viene de la curva de futuros, aunque se mantienen las dos para este año. Esto también favoreció al dólar que llegó a tocar niveles por debajo del 1,16 EUR/USD. Habrá que estar atentos a los datos de precios de producción que pueden dar nuevas señales de cómo se está transmitiendo el incremento de aranceles a los costes empresariales.

Diaphanum: los cinco factores que cambian los mercados con Trump

La llegada a la Casa Blanca de Donald Trump, para cumplir con su segundo mandato, y todas las decisiones que ha ido tomando en estos meses, se ha convertido en el principal catalizador de los mercados a lo largo de 2025, especialmente por los bandazos en política comercial, lo que ha afectado a diferentes ámbitos, a nivel macroeconómico y en los mercados.

Desde la proclamación de Trump en enero, ha protagonizado un récord histórico de órdenes ejecutivas en sólo 100 días de Gobierno, aunque la política arancelaria ha sido el elemento que ha copado todos los titulares. Si se dilata en el tiempo, la guerra de aranceles puede generar un mayor riesgo de recesión y un deterioro del sentimiento de los agentes económicos. Por otro lado, sus políticas de inmigración podrían elevar el déficit, aumentar la inflación y rebajar el PIB.

En este escenario, Diaphanum ha elaborado un documento en el que analiza los cinco factores que han cambiado en los mercados, tras la llegada de Donald Trump, y a los que habrá que atender de cara a la evolución de la segunda mitad del año, y una visión general sobre la estrategia de la entidad en diferentes ámbitos.

- Hacia un nuevo equilibrio geopolítico: La posibilidad de reducir los conflictos armados y el descontento de Trump con los países aliados por los bajos presupuestos en defensa, coincidiendo con la negociación de la Paz en Ucrania, ha provocado un efecto de presión de EEUU para que incrementen el gasto en defensa, lo que provoca un efecto inmediato en los mercados. De este modo, se ha negociado con los miembros de la OTAN alcanzar la inversión del 5% del PIB en defensa en 2035, lo que tiene y tendrá unas consecuencias destacadas en los mercados.

- Una política de subida de aranceles, recortes de impuestos y mayor eficiencia gubernamental y desregulación. El factor económico más distorsionador está siendo la política arancelaria errática de EEUU que, a la larga, provocará una mala asignación de recursos, un aumento de la inflación y una reducción del crecimiento. Con la política de reducción de los impuestos y el mantenimiento de gran parte del gasto, está previsto un mayor déficit público y un aumento de la deuda sobre PIB, así como una presión a la baja de los precios de la energía y una mayor inversión en tecnología civil y militar.

- La ruptura de la disciplina fiscal de la UE. La Unión Europea podría liberar 800.000 millones€ en los próximos cuatro años para el aumento del gasto en defensa. Sólo Alemania, que acaba de estrenar un gobierno liderado por el partido conservador (CDU), plantea un plan de inversión de 500.000 millones en infraestructuras y defensa en 10 años, lo que supone un 10% del PIB) y romper el mecanismo de “freno a la deuda”.

- Una relajación de la política monetaria en un escenario de crecimiento estancado. El crecimiento mundial está liderado en el momento actual por India y China, sin recesión en EEUU y una ligera mejora en Europa. El consumo basado en el empleo y el aumento del gasto público servirán de base. No obstante, la reducción de la confianza de los consumidores y empresarios podrían deprimir consumo e inversión y contrarrestar el aumento de gasto público. Además, el mercado laboral se ha ralentizado, aunque con unas tasas de paro que siguen en niveles bajos. En este escenario, los bancos centrales mantienen una política de bajada progresiva de tipos, aunque en Europa se está ralentizando la reacción, dados los niveles tras las bajadas, con ligeras reducciones en China y subidas en Japón. En el caso de EEUU, la elevada presión que ejerce Trump sobre la Fed podría precipitar las reducciones en caso de desaceleración económica.

- El riesgo de una inflación descontrolada. Todos los factores que se están desencadenando en los últimos meses, al son de las decisiones que toma el presidente Trump, están desembocando en una inflación más alta de lo inicialmente previsto y por encima de los objetivos de los bancos centrales, manteniéndose los problemas deflacionistas en el caso de China. A corto plazo, la inflación se redujo por la caída de los precios energéticos básicamente, a la espera de cómo afectan los aranceles y la reducción de actividad económica. Una guerra arancelaria extendida y duradera en el tiempo provocaría un aumento de la inflación. El sector servicios y el gasto público también son inflacionistas. La subida de precios puede ser la variable económica que más se puede mover por los aranceles, aunque cuenta a su favor con una menor actividad, los precios de energía y la productividad.

En el entorno actual de mercado, Diaphanum apuesta por bonos corporativos, en un escenario de diferenciales bajos, descontando un reducido nivel de insolvencias, pero que, sin embargo, presentan unas rentabilidades por encima de la media histórica. Aquí, la entidad recomienda especialmente los bonos de grado de inversión europeos. - Diaphanum apuesta por un tono neutral en tesorería, que está dando un retorno atractivo por el retraso del BCE en bajar tipos y seguirá perdiendo atractivo, y en bonos gubernamentales, movidos por las expectativas de bajada de tipos del BCE y las expectativas de inflación en Europa, que harán que la rentabilidad se mueva en rangos más elevados. Para la entidad, presenta una relación rentabilidad riesgo razonable, lo que invita a seguir aprovechando su volatilidad invirtiendo en bonos periféricos.

- La entidad se mantiene neutral también en renta variable, soportada por la expectativa de bajadas de bancos centrales, a la espera de una ligera reducción de las previsiones de resultados en general, salvo un aumento en Europa que está bastante descontado. Las valoraciones volvieron a ser exigentes después de las correcciones de abril y es necesario que las rentabilidades de los bonos y los resultados empresariales acompañen para justificar nuevas alzas.

- Diaphanum apuesta por cubrir divisa. El euro, a pesar de la fuerte revalorización en el año, puede seguir apreciándose respecto al dólar, esperando que se mantenga estable con la libra y el franco suizo y que se deprecie respecto al yen japonés.

Payden & Rygel: impacto global más contenido

Jeffrey Cleveland, economista jefe de Payden & Rygel, destaca que la inflación subyacente de junio se sitúa ligeramente por debajo de lo esperado, con un aumento del 0,2% mensual frente al +0,3% previsto por el consenso. Se observan signos de presión sobre los precios atribuibles a la introducción de los aranceles, con los productos básicos, en particular el sector del mobiliario doméstico, que contribuyeron en aproximadamente 0,05 puntos porcentuales al aumento mensual del PCE subyacente. Sin embargo, el impacto global parece, por el momento, más contenido que las estimaciones más pesimistas. Los datos de julio proporcionarán indicaciones más claras sobre la evolución de los precios de los bienes.

Mientras tanto, continúa el enfriamiento progresivo de los precios de la vivienda, que aumentaron un 0,2% en el mes, con una contribución al 'núcleo' de la inflación mensual del 0,08 %, el más bajo desde febrero de 2021. "El escenario inflacionista actual es coherente con nuestra visión: la desaceleración del componente relativo a la vivienda sigue contrarrestando las presiones al alza sobre los bienes, manteniendo la cifra básica global bajo control", explica.

A medida que se atenúen los efectos relacionados con las nuevas tarifas, la inflación subyacente podría continuar su trayectoria hacia el objetivo del 2%, con la posibilidad de descender ligeramente por debajo de ese umbral. En este contexto, la Fed dispone de margen de maniobra. Con una tasa de desempleo del 4,1%, los responsables políticos pueden permitirse esperar hasta septiembre antes de revisar la política monetaria. Sin embargo, sigue existiendo el riesgo de que la Fed vuelva a llegar tarde. "Confirmamos nuestra previsión de tres recortes de tipos antes de finales de año, por un total de 75 puntos básicos, repartidos entre las reuniones de septiembre, noviembre y diciembre", subraya.

Hamco recomienda cautela

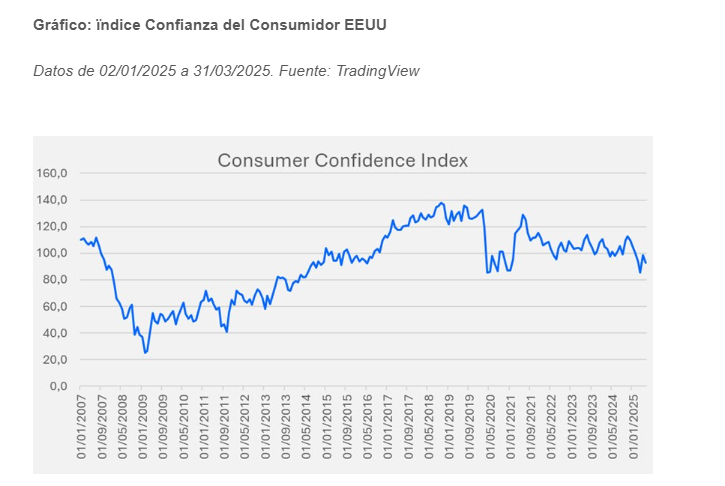

Los expertos de Hamco AM señalan que las señales que envía la economía real obligan a una postura de cautela. El índice de Confianza del Consumidor que elabora la Conference Board en EEUU cayó en junio 5,4 puntos, hasta el nivel 93, su nivel mínimo en dos años y por debajo del umbral que anticipa recesión.

Explican que los nuevos aranceles anunciados por Donald Trump continúan lastrando la confianza de consumidores y empresas, y, pese a que su impacto real se desconoce por el momento, el encarecimiento de las cadenas de suministro y las posibles respuestas de los socios comerciales de EEUU a estos nuevos aranceles, contribuyen a que se refuerce la volatilidad en el mercado.

Y eso que en la gestora admiten que el rebote de las Bolsas entre abril y junio, tras un comienzo de año volátil, ha permitido a Hamco Global Value Fund, fondo gestionado por Hamco AM por delegación de gestión de la gestora Andbank WM, ha cerrado el primer semestre de 2025 con rentabilidades que han vuelto a territorio positivo tras comenzar el año con retornos negativos en el primer trimestre. El principal motivo para la recuperación del fondo ha sido la revalorización de la Bolsa coreana, con el índice Kospi subiendo casi un 30%. El fondo tiene un 26% de la cartera invertido en Corea del Sur. Aunque los riesgos en la esfera macro y geopolítica siguen presentes, las valoraciones de la cartera permiten “un margen de seguridad amplio y un atractivo potencial de revalorización en el medio y largo plazo".

A 30 de junio de 2025, Hamco Global Value Fund acumula más de 5.000 participes y alcanza activos bajo gestión de 132 millones€.

Los gestores del fondo explican que hay dos factores que han beneficiado especialmente a Hamco Global Value Fund para su recuperación en el segundo trimestre:

- Corea del Sur: El objetivo del gobierno coreano con la agenda de buen gobierno corporativo (Corporate Value-up) es llevar al índice KOSPI a 5.000 puntos para eliminar el “descuento coreano” y lograr que se reclasifique al país como un mercado desarrollado.

- Debilidad del dólar: El nivel del euro/dólar a 30 de junio era 1,172, el más alto del euro en casi cuatro años. Una fortaleza que se explica por la menor tracción de la economía estadounidense, empeorada por la incertidumbre de los aranceles y las expectativas de bajada de tipos de la Fed antes que el BCE. Cuando el dólar está débil, la carga de la deuda en los países asiáticos se suaviza, lo que suele favorecer la llegada de flujos a los mercados asiáticos. Hamco Global Value Fund tiene más del 50% de la cartera invertido en países de Asia. Sin embargo, la cuestión de los aranceles todavía frena el impulso a los precios de los activos en mercados emergentes.

Francia se ha convertido en el problema fiscal de Europa

Pero EEUU no es la única preocupación. Francia, según el analista de ActivoTrade, se ha convertido en "el problema fiscal de Europa", al tener que afrontar más gasto militar con cuentas deficitarias. El primer ministro francés, François Bayrou, anuncia unos recortes de gasto y subidas de impuestos por valor de unos 40.000 millones€ para 2026, necesarios para reducir el mayor déficit presupuestario de la zona del euro (cerca del 6% en 2024).

Los bonos a cinco años del país están a punto de convertirse en los de mayor rendimiento de la zona euro mientras que en 30 años alcanzan su nivel más alto desde 2011. Situación muy delicada para un país que gasta el 57% del PIB, 7 puntos más que Alemania y 12 más que España, llevando la prima de riesgo a 70 puntos básicos (pb) en la actualidad, alcanzando el pasado año máximos de 2012. La bolsa no es ajena a ello, en 2024 el CAC tuvo el peor comportamiento frente al Stoxx 600 desde 2010 en la resaca de la Gran Crisis de EEUU.