La Fed retrasará al menos hasta julio la bajada de tipos, que iniciará el BCE en junio

Miguel Ángel Valero

Cristina Gavín, jefa de Renta Fija y gestora de fondos de Ibercaja Gestión, destaca la gran expectación ante la reunión de la Reserva Federal de esta semana: "las previsiones que el mercado descontaba tras la reunión del pasado 20 de marzo han cambiado radicalmente. Los datos de inflación que hemos conocido este mes de abril con respecto a la economía norteamericana han sido el principal catalizador para este cambio de expectativas. Si hace apenas un mes se daba por hecho la primera bajada de tipos en el mes de junio, los datos de precios, unidos a la fortaleza que está mostrando la economía norteamericana no justifican dicho movimiento y han retrasado las expectativas del inicio del proceso de bajadas de tipos para después del verano. Incluso algunas voces han dejado entrever que no sería descartable un movimiento de subida".

"A nuestro juicio, esta última opción es altamente improbable. El escenario que nosotros dibujamos para los próximos meses en lo que a la actuación de la Reserva Federal se refiere es de cautela. Creemos que la Fed van a mostrarse prudente en cuanto a sus decisiones, a la espera que ver cómo evolucionan los datos de precios de cara a los próximos meses. Las elecciones de noviembre van a ser también un factor que va a condicionar la actuación de la Reserva Federal. De esta manera, descontamos una primera bajada de tipos en julio de 25 puntos básicos (pb), ya que esperar a iniciar el proceso de reducción de tipos a septiembre nos colocaría muy cerca de las presidenciales, con el ruido que ello supondría".

Pictet descarta subidas de tipos

Xiao Cui, economista para EE. UU. en Pictet WM, cree que "la gradual desaceleración de la inflación facilita que la Reserva Federal recorte sus tipos de interés dos veces este año, pero el mercado laboral sigue sólido y la economía estadounidense creciendo, a pesar de las restricciones monetarias. Los recientes datos de mayor inflación probablemente erosionen la confianza en volver de manera sostenible al objetivo del 2 % y hagan que la Reserva Federal adopte un enfoque paciente. No es probable que tenga suficiente confianza para un primer recorte de tipos de interés para su reunión del 12 de junio. Es muy posible que considere abstenerse de un primer cambio en sus tipos de interés cerca de las elecciones presidenciales de noviembre, para no señalar una gran urgencia injustificada y hay riesgo de que los recortes de tipos se produzcan más tarde y sean menores, tanto este año como en 2025".

"Por otra parte, esperamos que la Reserva Federal anuncie un menor ritmo de reducción de su balance (en cualquier caso, no más tarde del próximo junio), con el límite de reembolso de bonos del Tesoro a la mitad, 30.000 millones$ mensuales, aunque manteniendo el límite no vinculante de hipotecas respaldadas por activos en 35.000 millones$ / mes", añade.

El presidente Powell puede señalar que se necesita más tiempo para lograr la confianza necesaria para recortar los tipos de interés -es probable que varios meses de desaceleración de la inflación-. Puede indicar "hasta tener mayor confianza en que la inflación se mueve de manera sostenible hacia el 2%". En esta declaración un cambio marginalmente agresivo sería eliminar la palabra "mayor", para indicar simplemente que falta confianza. También puede indicar que "la inflación ha disminuido el último año", pero optar por mencionar el impulso reciente de la inflación, una señal más agresiva.

Además, es posible que Powell se le pregunte sobre posibles subidas de tipos de interés. "Esperamos que señale que probablemente la política monetaria ya es suficientemente restrictiva: si la inflación persiste la institución monetaria puede mantener los tipos de interés altos el tiempo necesario y si el mercado laboral se debilita inesperadamente puede flexibilizar. Pero para que considere subidas de tipos de interés sería necesaria una aceleración de la inflación, no solo el estancamiento en un nivel alto a un nivel mayor de lo esperado", apunta.

Incluso es probable que se le pregunte a Powell sobre la independencia de la Reserva Federal en un hipotético segundo mandato de Trump. Hay informes que sugieren que los asesores de Trump están elaborando planes para una Reserva Federal más política, con llamadas a despedir a Powell en una presidencia de Trump. Pero el presidente de EEUU carece de autoridad para despedir al presidente de la Reserva Federal por diferencias de política monetaria. Solo puede ser despedido "con causa". Además, la nominación de nuevo presidente necesita la aprobación del Senado, el cual históricamente apoya la independencia de la Reserva Federal frente a la influencia política, ya sea Republicanos o Demócrata. El caso es que a Powell ya se le preguntó en 2019 si renunciaría y respondió: "No se me ocurre situación alguna en la que no complete mi mandato, excepto morir".

DWS: ¿Cuánto se adelantará el BCE a la Fed?

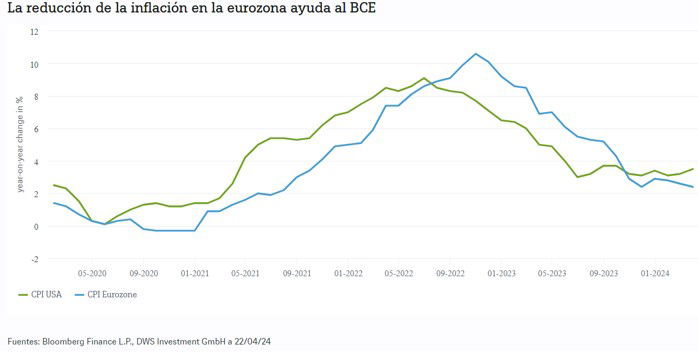

"Creemos que el Banco Central Europeo (BCE) recortará sus tipos de interés oficiales antes que la Reserva Federal. Eso parece casi seguro. La primera bajada de tipos en el BCE se producirá probablemente en la reunión del próximo 6 de junio. Sin embargo, la fecha de la primera bajada de tipos por parte de la Reserva Federal es todavía una gran incógnita. En la Eurozona, el margen de maniobra para recortar es cada vez mayor. La inflación en la Eurozona cayó al 2,4% en marzo. En Estados Unidos, sin embargo, la reciente subida de los precios ha llevado a algunos funcionarios de la Reserva Federal a decir que podría pasar algún tiempo antes de que se bajen los tipos de interés. Dado el tibio crecimiento de la Eurozona y una inflación que no está muy por encima del objetivo del BCE (2%), creemos que es mucho menos probable que haya llamamientos a retrasar la primera bajada de tipos.", subraya un análisis de DWS.

Pero, ¿hasta qué punto puede el BCE desmarcarse de la Fed? Christine Lagarde, la presidenta del BCE, ha señalado que sus decisiones están "basadas en datos" y de ninguna manera "dependen de la Fed". El miembro portugués del Consejo de Gobierno del BCE, Mario Centeno, también ha subrayado que "no está mirando a Estados Unidos". Pero hay otras voces más críticas en el Consejo de Gobierno. "Me resultaría difícil si nos alejáramos demasiado de la Fed", dijo Robert Holzmann, gobernador del banco central de Austria. "Si la Fed no recorta los tipos en absoluto este año, me cuesta imaginar que recortemos tres o cuatro veces". Bostjan Vasle, gobernador del Banco de Eslovenia, también es cauteloso. "La situación económica en Estados Unidos es actualmente diferente a la de la eurozona", afirma, y por ello es “lógico que la respuesta de la política monetaria sea también diferente”. Pero esta divergencia tiene sus límites. Boris Vujcic, del banco central croata, apunta en una línea similar: “Cuanto más tiempo exista, una posible divergencia entre nosotros y la Fed, mayor será su impacto”.

Todos los bancos centrales, por supuesto, tienen los ojos puestos en el tipo de cambio, que no es un objetivo de éstos, pero también forma parte de las consideraciones de política monetaria. Un diferencial de tipos en el que los de EEUU sean más altos podría debilitar el euro. “Una devaluación rápida estaría fuera de lugar y reavivaría la preocupación por una mayor inflación importada, sobre todo teniendo en cuenta que el precio del petróleo ya ha vuelto a subir”, afirma Ulrike Kastens, economista para Europa de DWS. "En este sentido, el debate sobre la falta de una fuerte divergencia de política monetaria entre la Eurozona y EE.UU. es, en realidad, bienvenido, ya que creemos que los riesgos por el lado de la inflación, especialmente en lo que respecta a los precios de los servicios, siguen presentes", subrayan en DWS. “Seguimos manteniendo nuestra opinión de recortes graduales de los tipos de interés en la Eurozona”, afirma Kastens.

Christian Scherrmann, Economista de EEUU en DWS, habla de "una siesta dependiente de los datos" para referirse a la reunión del FOMC (Comité Federal de Mercado Abierto) de la Fed: "El proceso desinflacionario, aunque en curso, no ha estado a la altura de las expectativas en los últimos meses. Y aunque la previsión de tipos más bajos podría haber contribuido a impulsar la actividad económica (y los precios) en el pasado, otro factor podría haber tenido un impacto aún mayor. Los últimos datos sobre migración sugieren que la llegada de personas podría haber sido significativamente mayor de lo que se asumía anteriormente. Aunque un aumento en la población inevitablemente favorece la demanda agregada, y tal vez también los precios a corto plazo, no necesariamente lleva a una mayor inflación a medio plazo. Una mayor oferta de mano de obra podría aliviar la rigidez del mercado laboral y, por lo tanto, respaldar las expectativas de menores aumentos salariales en el futuro. Eventualmente, esto brinda una perspectiva bastante positiva para la desinflación".

"Seguimos esperando que el proceso desinflacionario continúe, aunque con una mayor volatilidad de la esperada. Esta evolución sigue favoreciendo la bajada de tipos de interés oficiales, aunque algo más tarde de lo inicialmente proyectado. Esto nos lleva al tema principal para la reunión de mayo del FOMC: presionar el botón de repetición dependiendo de los datos. Los banqueros centrales ya han indicado que no tienen prisa por ajustar los tipos y que la postura actual de la política monetaria se considera lo suficientemente restrictiva. Para restaurar la neutralidad en sus orientaciones, creemos que la narrativa "lucha contra la inflación primero" requiere cierta actualización", apunta.

"Esto podría lograrse recordando a los mercados que si las tasas de inflación volvieran a subir, otra ronda de incrementos de tasas podría estar sobre la mesa. Aunque los aumentos de los tipos de interés ciertamente no son nuestro escenario base, creemos que los banqueros centrales, con esta actitud agresiva, están comprando el tiempo necesario para que el tambaleante proceso de desinflación avance. Por último, anticipamos recibir algunos detalles sobre una reducción del balance de la Reserva Federal", concluye.

Payden&Rygel: la Fed se mantendrá en esperar y ver

¿Y si la política de la Reserva Federal no fuera tan restrictiva?, afirma Jeffrey Cleveland, jefe economista jefe de Payden &Rygel. En poco más de doce meses, la Reserva Federal ha subido los tipos de interés de referencia en más de 500 puntos básicos, para luego aflojar y adoptar una postura de espera que ya lleva más de un año. Los tipos de interés reales, ajustados a la inflación, son ahora mucho más altos que hace unos años: por ejemplo, los rendimientos reales a 10 años se sitúan en torno al 2,2%, el nivel más alto en 15 años. Sin embargo, según los datos hasta la fecha para el primer trimestre de 2024, el PIB de EE.UU. parece estar creciendo a una tasa anualizada del 3%, mientras que la inflación subyacente sigue acelerándose mes a mes y ahora parece haberse establecido en el rango anual del 3-4%. La tasa de desempleo se mantiene cerca de los mínimos del ciclo, con 200.000 despidos en enero-marzo y una media de 300.000 nuevas contrataciones mensuales en el último año.

"Nos parece interesante analizar por qué los tipos altos no están actuando como freno de la economía, como se había previsto", señala, al tiempo que sugiere algunas de las posibles explicaciones:

- El tipo de los Fondos Federales puede no ser la métrica más significativa, porque pocas personas operan en este mercado. En cambio, los tipos a más largo plazo pueden ser más significativos para la mayoría de los inversores: por ejemplo, los rendimientos de los bonos del Tesoro a 10 años, a pesar de subir desde 2022, se mantienen muy por debajo del tipo de los Fondos Federales.

- Los diferenciales de crédito son estrechos, a pesar del endurecimiento monetario. Reflejan la prima de riesgo sobre los bonos del Estado que las empresas y los hogares tienen que pagar para pedir dinero prestado. La rebaja de los diferenciales de crédito refleja unas condiciones financieras más favorables, no más restrictivas.

- El nivel de los tipos dice poco sobre el crédito y el riesgo. Los tipos por sí solos sólo cuentan la mitad de la historia: si se puede pedir prestado al 5% y obtener rendimientos de dos dígitos, entonces el 5% no es un tipo tan restrictivo.

- El tipo neutral puede ser históricamente más alto. En lugar de fijarse en el nivel absoluto de los tipos, se podrían comparar con el tipo neutral, que tiende a subir cuando aumenta la productividad de la economía. El Resumen de Proyecciones Económicas (SEP) muestra que los miembros del FOMC esperan ahora un tipo de interés a largo plazo más alto: si esta proyección resulta ser correcta, el 5% de los Fondos Federales no sería un nivel tan restrictivo.

- Los mercados se fijan más en el balance de la Fed que en el tipo de los Fed Funds. Por ejemplo, cuando los saldos de la Overnight Reverse Repo Facility (ON RRP) aumentaron hasta casi 2,5 billones$ en 2023, la liquidez que salía del sistema bancario formaba parte del balance de la Fed. Más recientemente, el dinero ha vuelto al sistema bancario y la liquidez ha mejorado, con el saldo de la ON RRP cayendo por debajo del umbral de los 400.000 millones$.

- Unos tipos más altos significan mayores ingresos para los hogares y las empresas. Quienes consiguieron 'blindar' sus costes de financiación (por ejemplo, mediante hipotecas a 30 años a tipo fijo o emisiones con vencimiento a 5 o 10 años) disfrutan ahora de una mayor rentabilidad de sus ahorros.

"En conclusión, no creemos que haya que fijarse únicamente en el nivel de los tipos de los Fed Funds para juzgar el carácter restrictivo de la política monetaria estadounidense. Los temores a un fallo en el sistema pueden ser exagerados: la economía estadounidense aún puede tener margen de maniobra, frenar la inflación aún es posible y los tipos no tienen por qué bajar necesariamente a corto plazo, es más, aún pueden tener que subir. Creemos que el escenario más probable es que la Reserva Federal mantenga su actual postura de esperar y ver durante la mayor parte del año, pero creemos que hay un 15% de probabilidades de que no se produzca un aterrizaje forzoso y de que los responsables políticos suban más los tipos. Si los datos macroeconómicos siguen mostrando resistencia, los inversores y los responsables políticos podrían empezar a cuestionarse expresamente si la política monetaria es suficientemente restrictiva", explica.

abrdn: dos recortes de tipos, en septiembre y diciembre

Paul Diggle, economista Jefe de abrdn, explica que "nuestro escenario central prevé que la Reserva Federal aplicará dos recortes de tipos este año, en septiembre y diciembre, dado que es probable que el crecimiento y la inflación se moderen ligeramente en la segunda mitad del año. Sin embargo, consideramos seriamente el riesgo de que no se produzcan recortes, o incluso de que la próxima medida sea una subida. De hecho, asignamos una probabilidad acumulada del 35% a los escenarios de "no aterrizaje" y "repunte del precio del petróleo", en los que este año la política monetaria se mantiene o incluso se endurece".

En el frente del crecimiento, la actividad sigue siendo fuerte, gracias a la solidez del consumo y de las empresas, la relajación de la política fiscal, la elevada inmigración neta y el aumento de la productividad. Estos factores pueden desvanecerse en 2024, por lo que creemos que el crecimiento se moderará. Existen riesgos al alza de que se mantenga el crecimiento por encima de la tendencia o de que aumente la propia tendencia de crecimiento, así como riesgos a la baja de que se produzca una desaceleración más significativa. Por lo que respecta a la inflación, el IPC volvió a subir con fuerza en marzo. A medida que avanza el año, resulta cada vez más difícil atribuir esta fortaleza a la estacionalidad residual y a otras peculiaridades.

"Seguimos pensando que se avecina una modesta desinflación, habida cuenta del descenso del crecimiento salarial, y el descenso de los alquileres de mercado; un factor que sugiere que la inflación de la vivienda se moderará en algún momento. Así pues, el IPC subyacente debería caer hasta el 2,5% interanual en verano, pero el avance podría estancarse durante el resto del año a medida que los efectos de base resulten menos útiles. Sin embargo, hay muchos indicios históricos que apuntan a un "último tramo difícil" en el que la inflación se mantendría por encima del objetivo o incluso repuntaría, por lo que nos tomamos estos riesgos muy en serio", explica.

Por lo que respecta a la política monetaria, la sorpresa al alza del IPC hace que la Reserva Federal aún no vea los progresos necesarios para empezar a recortar los tipos en verano. "Creemos que la Fed esperará al menos hasta septiembre antes de recortar los tipos, y que volverá a recortarlos en diciembre. Sin embargo, los riesgos se decantan hacia una fecha de inicio aún más tardía en caso de que la inflación no se desacelere. A pesar de este giro de 180 grados, Powell ha sostenido que la política sigue siendo restrictiva, imponiendo un listón alto, pero no insuperable para un mayor endurecimiento. El riesgo geopolítico podría provocar un fuerte repunte del precio del petróleo, lo que podría llevar a no aplicar recortes o incluso a aplicar nuevas subidas", advierte.