La vivienda garantiza una jubilación digna sin dejar de vivir en ella

Miguel Ángel Valero

Se calcula que, para mantener el nivel de vida que se tenía cuando se trabajaba, un jubilado necesita entre el 70% y el 90% de esos ingresos al retirarse del mercado laboral. La pensión pública poco puede ayudar a lograr esos porcentajes, porque su importe será menguante. Si no se ha ahorrado para la jubilación, solamente quedará la opción de la vivienda.

Para ayudar a transformar el 'ladrillo' en liquidez, el Centro de Investigación Ageingnomics de la Fundación Mapfre ha elaborado la guía Vivienda y Pensión. Guía para monetizar la vivienda y mejorar tu pensión. Elaborada por Juan Ángel Lafuente, catedrático de Economía financiera y contabilidad de la Universitat Jaume I, y Pedro Serrano, profesor titular de Economía financiera y contabilidad de la Universidad Carlos III de Madrid. la guía ha sido presentada en la Universidad Carlos III de Madrid con Juan Fernández Palacios, director del Centro de Investigación Ageingnomics.

La guía parte de una evidencia: la mayoría de las personas en edad de jubilación o ya jubiladas es propietaria de una vivienda, generalmente sin cargas. El 34% de los mayores de 55 años que poseen una vivienda quieren obtener un mayor rendimiento económico de ésta, pero sin dejar de residir en ella. Y el 29% reconoce que necesitará dinero para mantener su nivel de vida tras la jubilación.

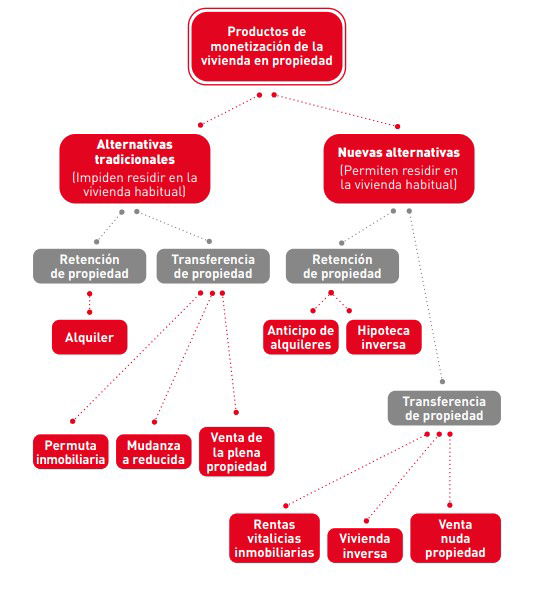

Para transformar la vivienda en liquidez (lo que también se denomina monetizar) existen fórmulas como la venta o el alquiler, que implican dejar de vivir en la casa, aunque en el segundo caso se mantenga la propiedad. Hay otras fórmulas como la permuta inmobiliaria (se cambia una vivienda por otra, con la consiguiente liquidación de diferencia de precios en favor del propietario del inmueble con mayor valor).

Las nuevas fórmulas permiten obtener liquidez mediante la venta de la vivienda, pero reteniendo el derecho a residir en ella de forma vitalicia. Entre ellas, la nuda propiedad, la vivienda inversa y las rentas vitalicias inmobiliarias.

“Tradicionalmente, la vivienda era transferida a los herederos sin que los titulares aprovechasen su valor más allá de su uso y residencia. Sin embargo, el inmueble se presenta ahora como una fuente de ahorro muy valiosa que los sénior pueden aprender a rentabilizar. La monetización de la vivienda es un instrumento más para complementar las prestaciones públicas por jubilación, como pueden ser los planes de pensiones o los seguros. Lo importante es que los sénior sepan que tienen a su disposición este tipo de opciones, y que puedan conocerlas bien y aprovecharlas de la mejor manera posible”, asegura Juan Fernández Palacios.

Según la guía realizada por el Centro de Investigación Ageingnomics, existen dos categorías dentro de las nuevas alternativas para monetizar la vivienda: las que implican una transferencia en vida de la propiedad de la vivienda, y aquellas que retienen la propiedad.

- Las nuevas alternativas de monetización basadas en la transferencia de la propiedad de la vivienda permiten obtener liquidez mediante la venta del inmueble en vida, pero manteniendo el derecho a residir en él de forma vitalicia. El propietario cede la titularidad de su vivienda, por la que recibe dinero en efectivo, y se reserva el derecho a habitar en el inmueble hasta su fallecimiento. Dentro de este tipo de alternativas figuran la venta de la nuda propiedad, la vivienda inversa y las rentas vitalicias inmobiliarias:

- En el caso de la nuda propiedad, el propietario vende su inmueble pero tiene derecho a un usufructo vitalicio, por el cual se permite a la persona seguir residiendo en la vivienda hasta su fallecimiento. El nuevo propietario de la vivienda tendrá que esperar hasta dicho momento para poder acceder a ella. Con este producto, el propietario sénior de la vivienda puede obtener hasta un 75% del valor de mercado de su inmueble, en función de su edad y manteniendo su derecho a residir en él de por vida.

- En la vivienda inversa, el propietario vende la plena propiedad de la vivienda y pasa a ser inquilino vitalicio de la misma. Con esta fórmula de monetización se puede obtener liquidez por hasta el 80% del valor de mercado de la vivienda, en función de la edad del beneficiario. A diferencia de la nuda propiedad, donde la persona que obtiene el usufructo podrá tener la opción de alquilarla, en la vivienda inversa no.

- Las rentas vitalicias inmobiliarias también permiten mantener la residencia y obtener ingresos, transfiriendo la propiedad en vida. Mediante esta solución, las personas mayores de 65 años obtienen una renta mensual durante el resto de su vida, a cambio del traspaso de la propiedad de su vivienda cuando fallezca.

- En las nuevas alternativas basadas en la retención de la propiedad, el propietario recibe dinero por parte de una entidad financiera, pero no se produce transferencia de la vivienda. Estas opciones pueden ser útiles para aquellos interesados en, por ejemplo, proteger la transmisión de la vivienda a sus herederos. La posesión del inmueble siempre la retiene el propietario sénior en vida, y sus descendientes o herederos a su fallecimiento. Existen dos opciones dentro de este bloque: la hipoteca inversa y el anticipo de alquileres.

- La hipoteca inversa consiste en utilizar un inmueble en propiedad para solicitar un préstamo, que será devuelto por decisión de los herederos. Esta vía de financiación permite conseguir entre un 25% y un 50% del valor del inmueble, en función de la edad del individuo.

- El anticipo de alquileres consiste en ceder la explotación del alquiler de la vivienda (no su propiedad) a cambio de financiación que permitirá al titular afrontar el coste de una residencia u otro entorno al que decida mudarse. El financiador recuperará las cantidades anticipadas bien a través de un pago único por los herederos, o bien alargando la explotación del alquiler el tiempo necesario.