Invesco vaticina flujos sólidos hacia los ETF

“Los ETF europeos desafiaron en 2024 el contexto de incertidumbre macroeconómica y política con entradas récord, lo que evidencia un creciente interés hacia los ETF por varios tipos de inversores”, afirma Laure Peyranne, Head of ETFs Iberia, LatAm & US Offshore en Invesco.

“Los mercados financieros han gozado de un entorno favorable con las bajadas de tipos de interés de parte de los bancos centrales, pero parece que este año habrá menos recortes. La economía mundial sigue teniendo buena salud, aunque las políticas del presidente Trump podrían tanto impulsar el crecimiento como provocar un repunte de la inflación. Sin embargo, aunque la evolución de los mercados financieros en 2025 no sea tan buena como el año pasado, es probable que los flujos destinados a ETF sigan siendo sólidos”, añade.

Los ETF (Exchange Traded Funds, también denominados fondos cotizados, que replican un determinado mercado para intentar obtener el mismo rendimiento) europeos captaron 90.200 millones$ en el cuarto trimestre de 2024, lo que representa un récord de 265.400 millones durante todo el año, según el último European Demand Monitor de Invesco. Los flujos netos en ETFs en la región EMEA durante el cuarto trimestre de 2024, que alcanzaron los 90.200 millones, marcaron un récord histórico para un solo trimestre, superando en más de 20.000 millones de dólares el récord anterior, establecido en el tercer trimestre del mismo año.

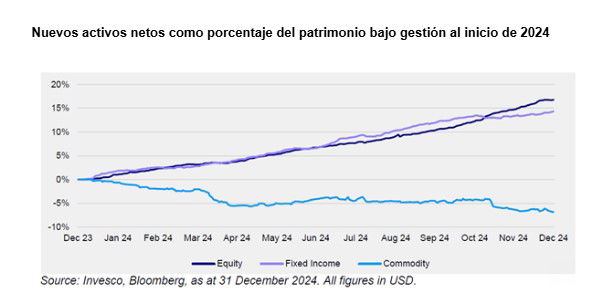

Durante el cuarto trimestre, los ETFs de renta variable concentraron el 91% de los flujos, mientras que en el conjunto del año representaron el 80%. Con un total de 211.000 millones en flujos netos a lo largo de 2024, los ETF de renta variable superaron en un 50% el récord anterior alcanzado en 2021. Las suscripciones netas en ETF de renta fija experimentaron una moderación en el último trimestre del año, alcanzando los 10.500 millones, lo que representa el trimestre más débil desde el tercer trimestre de 2022. Con 62.000 millones de entradas netas en el año los ETF de renta fija crecieron un 9% menos respecto a 2023. No obstante, el patrimonio bajo gestión de ETF en renta fija crecieron un 11% el año pasado, acompañados del mayor número de lanzamientos de nuevos productos desde 2017, lo que refleja el sólido compromiso de los emisores con esta clase de activos.

Los ETPs de materias primas siguieron sufriendo salidas de capital en el cuarto trimestre (2.700 millones), impulsadas principalmente por la venta de oro (-1.800 millones) al repuntar los precios a nuevos máximos históricos en octubre. Sin embargo, aunque que las salidas de capital ascendieron a 7.900 millones en el año, los activos en ETF de materias primas cerraron el año un 14% más altos, dado el buen comportamiento del precio del oro en 2024.

La demanda de renta variable se centró en exposiciones al mercado estadounidense y global, que en conjunto absorbieron tres cuartas partes de todas las entradas de renta variable del año. Durante el cuarto trimestre, los flujos hacia estas categorías fueron similares, pero con un total de 46.500 millones de dólares en el año, los ETF de renta variable estadounidense se destacaron como los preferidos, representando casi la mitad de los flujos totales de renta variable en 2024.

Los flujos en renta variable global también se aceleraron en el cuarto trimestre, alcanzando los 24.200 millones (frente a los 14.600 millones en el tercer trimestre), lo que resultó en flujos netos de 67.600 millones en el año. La mayoría de estos flujos se concentraron en productos que replican el MSCI World Index, con 38.100 millones, seguidos por los índices globales amplios que combinan mercados emergentes y desarrollados, con 13.200 millones de dólares.

En el segundo semestre del año, también se observó un mayor interés por los productos Smart Beta, con flujos netos de 7.500 millones (11.300 millones de dólares en el total anual), casi en su totalidad dirigidos a las estrategias de igual ponderación, que captaron 15.300 millones. Este crecimiento compensó las salidas registradas en las estrategias de factores más tradicionales. La fuerte demanda por valores de igual ponderación sugiere una creciente preocupación por el riesgo de concentración en los índices ponderados por capitalización de mercado.