Pictet sobrepondera acciones europeas, frente a Portocolom y Hamco, que prefieren EEUU

Miguel Ángel Valero

Pictet AM sobre pondera acciones europeas, mientras Hamco Financial ve al sector energía norteamericano como una oportunidad de inversión en el medio y largo plazo, y Portocolom AV cree que los resultados empresariales impulsan las ganancias de las Bolsas estadounidenses, mientras que los tipos de interés siguen castigando negativamente en Europa

Luca Paolini, estratega jefe de Pictet AM, considera que "a pesar del aciago abril para los activos de riesgo, se avecinan tiempos mejores". "Nuestros indicadores de liquidez son neutrales es activos de riesgo, pues las expectativas de relajación monetaria se han postergado, sobre todo en EE.UU. Además, pese a que los bancos comerciales de Europa se muestran más dispuestos a conceder préstamos, la demanda de crédito del sector privado probablemente no repuntará si no hay relajación monetaria. China es una excepción y esperamos que su política monetaria siga expansiva, aunque moderadamente. Pero la renta variable global, aunque cara en relación con los últimos 20 años, parece atractiva, dado que el ritmo de crecimiento de beneficios empresariales. Es buena señal que se hayan extendido a todo tipo de industrias y sectores, lo que reduce el riesgo de retroceso drástico. Además, las valoraciones son más atractivas y las posiciones de los inversores en acciones menos alcistas", argumenta.

"Así que globalmente sobre ponderamos renta variable, pero estamos neutrales en renta fija", precisa. Al experto de Pictet AM le gustan las acciones de Europa y Japón: "De hecho, las condiciones económicas se están volviendo más favorables, sobre todo en Europa. Específicamente, hay mejora de indicadores de ciclo en la Eurozona, donde el crecimiento trimestral del PIB, favorecido por el escaso desempleo, subidas de salarios y previsible aumento de las exportaciones, puede alcanzar su potencial por encima de 1% anualizado para finales de 2024. La situación de inflación es más estable que en EE.UU. y el BCE puede empezar a recortar tipos en Junio". Por las encuestas a directores de compras las empresas de la zona euro deben registrar un incremento de beneficios ligeramente superior al 4% este año, por encima de la previsión del consenso de 3,1%.

Además es probable que el Banco de Inglaterra aplique recorte de tipos al mismo tiempo. "Nuestro modelo indica que dispone de margen para cuatro o cinco recortes hasta finales de año, un nuevo estímulo para la economía británica, que parece haberse recuperado de condiciones recesionistas. Ello favorece la dinámica de beneficios de las empresas nacionales que cotizan en el Reino Unido, con exposición a empresas cíclicas de minería y energía", explica.

"Además, sobre ponderamos renta variable suiza, con gran cantidad de empresas de calidad. La relajación monetaria del Banco Nacional Suizo, que ha recortado tipos mucho antes, debe proteger esta economía en 2025. También sobre ponderamos acciones japonesas, con sólidos beneficios empresariales y avances en reformas de gobernanza", añade el

"En EE.UU., en cambio, lo más probable es que los recortes de tipos se retrasen hasta septiembre. Aunque la inflación subyacente de bienes se contrae en una dinámica de fin de ciclo, la de servicios sin alquileres aumentó hasta 6% interanual en marzo. De todas formas, es poco probable que los servicios resistan, pues es previsible que aumente el ahorro de los hogares, actualmente en 3,5% de la renta disponible, cuando la media es 7%, teniendo en cuenta que el exceso de ahorro postpandemia se agotará a finales de este mayo. Así que estamos neutrales en renta variable de EE.UU., el mercado más caro, donde hay enquistamiento de inflación y retraso del primer recorte de tipos. La rentabilidad adicional de su renta variable por encima de la tasa libre de riesgo en 3,3% se sitúa muy por debajo de la media", destaca.

De todas formas EE.UU. ofrece exposición a las empresas de tecnología y servicios de comunicación más importantes del mundo, que experimentan fuerte crecimiento, liderado por los Siete magníficos. A pesar de resultados dispares, con enormes beneficios de Alphabet y Microsoft, y decepcionantes de Meta y Tesla, apuntan a incremento del gasto en infraestructuras de datos y crecimiento secular en inteligencia artificial.

Oportunidades en deuda soberana

Las tendencias de la inflación empiezan a ser ligeramente divergentes y están surgiendo oportunidades en deuda soberana. "Por el momento, nuestras perspectivas se basan en la fortaleza del dólar, dado que la Reserva Federal puede verse obligada a mantener sus tipos de interés hasta bien entrado el segundo semestre. Esto nos lleva a rebajar exposición a deuda de mercados emergentes en moneda local a neutral, a pesar de su atractiva rentabilidad a vencimiento del 6,6%", explica. "Pero vemos valor en deuda del Tesoro de EE.UU., donde los tipos a corto plazo están en máximos. Estamos especialmente favorables a los bonos protegidos frente a la inflación (TIPS), que sobre ponderamos. Además, el crédito grado de inversión de EE.UU. puede salir beneficiado del contexto deflacionista y un crecimiento por debajo del potencial. Incluso su deuda de alta rentabilidad a corto plazo parece atractiva, por menor sensibilidad a variaciones de tipos de interés y alta rentabilidad a vencimiento", insiste.

"Pero el oro, beneficiado de la demanda de los bancos centrales de mercados emergentes, se ha adentrado en territorio extremadamente caro, cuando se están moderando las presiones inflacionistas y mejoran las perspectivas económicas. De hecho, la proporción de inversores que consideran el oro sobrevalorado está en máximo desde agosto de 2020", avisa.

Portocolom: Los resultados empresariales impulsan las ganancias de las Bolsas de EEUU

El equipo de inversión de Portocolom AV cree que los resultados empresariales, que siguen con la buena marcha en EEUU, son la causa principal de la disparidad de comportamientos entre las Bolsas europeas y las norteamericanas. El comportamiento de los mercados de bonos sí que fue en paralelo, lo que "sugiere que algunos participes del mercado estaban anticipando comentarios aún más restrictivos por parte de la Reserva Federal".

En el segmento de los activos alternativos, el oro sigue con fuerza, ya que siguen produciéndose compras por parte de algunos bancos centrales que quieren incrementar el peso de este activo entre sus reservas estratégicas.

Los datos indican que la economía de EEUU sigue muy fuerte pero que puede estar perdiendo cierta tracción, especialmente en materia de empleo que desacelera su capacidad dec reación de nuevos puestos de trabajo, pero que a su vez se ve afectado por unos niveles de precios y sueldos que por el momento parecen no perder fuerza. "Éste es elmotivo principal por el que la Fed cambió su discurso, podría incluso producirse una o ninguna bajada de tipos en 2024 (frente a las 3 que indicaba el discurso oficial del banco central) por la persistencia de unos precios elevados y que no terminan de acercarse a los niveles deseados", explican los expertos de la agencia de valores. L

La Fed reduce drásticamente la velocidad de reducción de su balance, vendiendo alrededor de un tercio de los bonos que actualmente (95.000 millones$) a partir de junio, lo que garantiza unos niveles de liquidez más elevados en la economía, y que fue el factor clave para que las Bolsas retomaran la senda de las compras. Y todo ello a pesar de que otros datos como los PMI, los costes laborales, la tasa de desempleo o la confianza del consumidor defraudaran las expectativas creadas.

Hamco ve una buena oportunidad de inversión en energía de Norteamérica

Por su parte, los analistas de Hamco Financial creen que el sector energía en Norteamérica representa una buena oportunidad de inversión con un horizonte temporal de medio y largo plazo. Y ello gracias a una serie de factores que favorecen el potencial alcista de las compañías productoras de crudo y de gas, tanto en EEUU como en Canadá. Si bien las valoraciones están por encima de los mínimos de 2020-2021, aún es posible encontrar empresas con múltiplos Precio/Beneficio inferiores a 5x, y Free Cash Flow Yield (Rentabilidad del Flujo de Caja) superiores al 25%, especialmente en los sectores de exploración y servicios de perforación en Canadá.

Estos expertos enumeran una serie de motivos que explican las baratas valoraciones:

- El sector energético norteamericano ha atravesado en los 15 años previos a la pandemia, un entorno problemático debido a las malas decisiones de asignación de recursos. Los gestores de las compañías priorizaron el crecimiento sobre los retornos, lo que generó un escenario negativo en los resultados financieros, y un sobreendeudamiento. La transición energética y la mayor importancia de los criterios ESG, además, redujeron la disponibilidad de capital para el sector.

- Se trata de un sector cíclico y volátil, en el que los desequilibrios temporales entre oferta y demanda tienen gran impacto en los precios, y hacen cambiar las rentabilidades en plazos muy cortos. Así, la sobreoferta de Petróleo y Gas durante la pandemia en 2020-2021 dio lugar a una relativa escasez cuando comenzó la guerra de Ucrania en 2022.

Los mercados de Gas y de Petróleo atraviesan entornos para la formación de precios diferentes. En el caso del mercado del Petróleo, a nivel global la formación de precios está muy sujeta a las decisiones de un oligopolio, mientras que por su parte, la OPEP mantiene recortes de producción que han logrado estabilizar al barril Brent en el entorno de los 75$ desde 2022. En cuanto al mercado de Gas norteamericano, está más sujeto a una perspectiva regional, y además, los precios han sufrido grandes variaciones en los últimos años. Después del Covid y la guerra en Ucrania, el precio de referencia en EEUU, Henry Hub, alcanzó los 9$/MMBtu (millón de unidades térmicas británicas). Pero una serie de factores provocaron una fuerte caída en un corto plazo: una subida del 6.5% de la producción en 2023, hasta 106.5 BCF/D (miles de millones pies cúbicos/día); un invierno cálido; y una capacidad de exportación limitada, llevaron al Henry Hub a 1.64$/MMBtu y al AECO (precio de referencia del Gas para Canadá) en 1.65 CAD/GJ (Dólar Canadiense/Gigajulios).

La debilidad de los precios del Gas se ha hecho sentir en el mercado de servicios de drilling (perforación) porque muchas empresas han postergado proyectos a la espera de que los precios fueran más altos. Por ello, el número de plataformas de perforación activas ha bajado un 20% entre Noviembre de 2022 y Marzo de 2024, desde 784 unidades a 624.

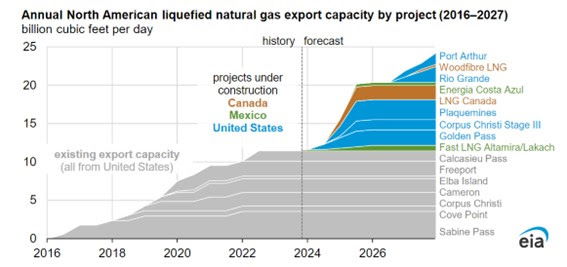

Según las previsiones que maneja el sector, la capacidad de exportación de LNG (Gas Natural Licuado) en Norteamérica se duplicará en los próximos 3 años, desde 11.4 BCF/D a 24.3 BCF/D, a medida que se vayan completando los proyectos en fase de construcción. Se trata de un crecimiento muy significativo teniendo en cuenta que la producción total de Norteamérica no supera los 130 BCF/D, por lo que debería repercutir positivamente en los precios.

Estados Unidos es actualmente el mayor productor de Crudo del mundo. En 2023 produjo casi 13 millones de barriles por día, aproximadamente el 16% de la producción global. Pero se están produciendo señales de que la producción podría alcanzar niveles máximos en 2025-2026, y a medida que se vaya agotando el Petróleo en las zonas con mayores reservas, la producción comenzaría a bajar de forma progresiva. Ello podría suponer el fin del crecimiento del shale oil (Petróleo no convencional producido a partir de esquistos bituminosos) americano.

Las limitaciones de capital que afectan al sector han obligado a las empresas a afrontar la gestión de su financiación de un modo más racional, a través de sus propios flujos de fondos. Un cambio que ha se ha traducido en un enfoque diferente en esta cuestión, en el que las compañías orientan ahora sus esfuerzos más hacia la rentabilidad que hacia el crecimiento. Además, las críticas de muchos accionistas han hecho que las compañías cambien también su política de distribución de capital, enfocándose hacia la devolución del free cash flow (flujo de caja liquido) a través de dividendos/recompras de acciones.

Los expertos de Hamco insisten: podría estar cerca de alcanzar su nivel de producción máxima; atraviesa una fase de limitaciones de capital y mayores exigencias de los accionistas; y el número de pozos perforados sin completar (DUCs: Drilled but uncompleted Wells) está cayendo de forma relevante: de casi 9.000 DUCs en Estados Unidos en 2020, a menos de 4.500 en la actualidad, el menor nivel desde 2014. Lo que favorece a las empresas de perforación, que pueden aprovechar una mayor demanda por parte de productores que buscan nuevas perforaciones. A estos factores se une que el sector continúa cotizando a valoraciones atractivas y, pese a la debilidad en los precios del Gas a corto plazo, las expectativas a largo plazo continúan siendo positivas.