Los mercados emergentes lograrán rentabilidades de dos dígitos

Miguel Ángel Valero

La sacudida reciente en los mercados globales(ME), ocurrida en los últimos dos meses, ha sido reveladora, según un análisis de Robeco. El excepcionalismo estadounidense está perdiendo fuerza y relaciones de larga duración, como la correlación entre un dólar fuerte y menores rendimientos del Tesoro, se han debilitado. Los bancos centrales están lidiando con la incertidumbre persistente provocada por los aranceles y la Reserva Federal enfrenta un difícil equilibrio: manejar la inflación inducida por los aranceles frente a respaldar un crecimiento económico que se debilita.

En este contexto, los cambios estructurales en la economía global, junto con conflictos geopolíticos, fragmentación comercial y presiones fiscales, están desafiando los enfoques tradicionales de inversión. A pesar de las tensiones comerciales a nivel global, los mercados emergentes se están beneficiando de una inflación más baja, balances mejorados y un dólar estadounidense más débil, condiciones que favorecen políticas monetarias más acomodaticias.

Ante la creciente incertidumbre en torno a las políticas de EEUU, la diversificación se ha vuelto esencial. Ya se observa cierta reasignación de portafolios alejándose de EEUU ya que los inversores adoptan una perspectiva global más selectiva para mantener carteras resilientes.

Los mercados emergentes, en contraste, se encuentran ahora en una posición cíclica sólida, habiendo superado los incumplimientos crediticios posteriores al Covid, un desafío que aún persiste en los desarrollados. Lejos de estar definidos solo por volatilidad y riesgo político, estos mercados han mostrado resiliencia, superando a los mercados desarrollados durante este periodo de turbulencia.

En lo que va del año, en el mercado de bonos de ME, las empresas han superado el rendimiento de los bonos high yield de EEUU y el investment grade global, ofreciendo mayores retornos para calificaciones crediticias similares o incluso mejores. La deuda de ME ha mostrado menos volatilidad que el high yield estadounidense, mientras ofrece mayor rendimiento y diferenciales más amplios que el investment grade.

De igual manera, en renta variable, el índice MSCI de mercados emergentes ha tenido un retorno de 7.4%, superando a las acciones estadounidenses e índices globales, lo que resalta su resiliencia en un entorno macroeconómico volátil.

¿Qué impulsa el ascenso de los mercados emergentes tanto en acciones como en renta fija? Los cambios estructurales en los flujos comerciales, la independencia monetaria y la resiliencia interna están transformando a los ME de una apuesta cíclica a una asignación estratégica.

EEUU sigue siendo una fuerza económica importante, pero su dominio como destino de exportaciones para los mercados emergentes ha disminuido estructuralmente, pasando del 20% en 2000 al 14% en la actualidad. Mientras tanto, las exportaciones de los mercados emergentes han aumentado en más de un 460%. Esto ha sido impulsado por el comercio intrarregional, el auge de grandes economías emergentes asiáticas y las cadenas de valor globales lideradas por los mercados emergentes. Es probable que la nueva ronda de negociaciones comerciales de Trump acelere aún más la importancia de los mercados emergentes como centros de exportación y comercio. Al mismo tiempo, hemos visto una disminución del dominio del consumidor estadounidense y un aumento de la demanda de los consumidores en los mercados emergentes, especialmente en países como China.

Los mercados emergentes han superado en crecimiento a los desarrollados durante décadas, pero los retornos no siempre acompañaron esa tendencia. Esta vez, fundamentos más resilientes y una mayor autonomía monetaria podrían cambiar ese patrón. Mientras que las economías desarrolladas enfrentan obstáculos como una inflación persistente, disfunciones en el mercado inmobiliario y presión sobre los consumidores, el crecimiento se está desplazando hacia las economías emergentes. El pronóstico del FMI de abril de 2025 contempla un crecimiento de solo 1,4% para las economías avanzadas, con EEUU creciendo apenas 1,8% en medio de una creciente incertidumbre.

En contraste, se espera que los mercados emergentes crezcan 3,7% en 2025, con solo revisiones modestas a la baja para los países más afectados por las medidas comerciales. En particular, se anticipa un fuerte crecimiento para India, la ASEAN y Oriente Medio.

Las proyecciones más positivas pueden atribuirse a los balances saludables que mantienen muchas economías emergentes, con bajos niveles de deuda. Excluyendo a China, la deuda de mercados emergentes representa solo el 25% de la deuda mundial en circulación. La desvinculación respecto a EE. UU. en la formulación de la política monetaria también ha marcado a los mercados emergentes, y muchos países han ido un paso más adelante en los últimos años, entrando en ciclos de relajación antes que la Reserva Federal. En conjunto, estos factores sugieren que la fortaleza estructural y el crecimiento de los mercados emergentes ahora tienen más posibilidades de convertirse en rendimiento para las inversiones, en comparación con el pasado.

Rentabilidad superior a EEUU y a los mercados desarrollados

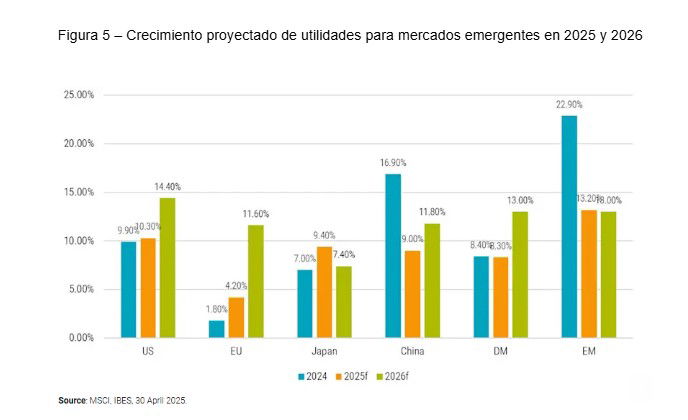

El crecimiento de las ganancias respalda aún más el atractivo estructural de los mercados emergentes. Se espera que las empresas de ME registren un crecimiento de utilidades de dos dígitos hasta 2026, superando tanto a EE. UU. como a los mercados desarrollados en general. Esta sólida perspectiva resalta la madurez de muchas economías emergentes.

Parte del poder financiero dentro de los mercados emergentes ya empieza a hacerse evidente. Desde 2010, 12 economías asiáticas clave han acumulado más de 8,5 billones de dólares en superávits por cuenta corriente. Sin embargo, solo una fracción de ese monto, 2,3 billones$, se ha mantenido en reservas oficiales de divisas. El restante superávit está cada vez más en manos de entidades del sector privado y se está invirtiendo activamente fuera de los canales tradicionales de reservas, como los bonos del Tesoro de EEUU.

Aunque EEUU sigue siendo el mayor prestatario neto del mundo, muchas economías asiáticas continúan ocupando un lugar entre sus principales prestamistas. Se están produciendo cambios interesantes. Aunque la deuda pública de EEUU sigue aumentando, ahora está financiada en gran medida por inversores privados en lugar de instituciones oficiales como bancos centrales y fondos soberanos. Al mismo tiempo, los inversores asiáticos han reducido su participación en bonos del Tesoro de EEUU, cuyas tenencias se han mantenido estables o incluso han bajado. En contraste, su exposición a acciones estadounidenses ha crecido notablemente, pasando de poco más del 2% a cerca del 7% en los últimos años. Este cambio en el comportamiento de inversión podría tener implicaciones importantes. Un giro podría afectar tanto a los mercados estadounidenses como al panorama financiero de Asia, ya que la repatriación de capital fortalecería los fundamentos del mercado de bonos asiáticos e impulsaría la actividad de ofertas públicas iniciales (IPO) en toda la región.

Ebury: las divisas de los mercados emergentes repuntan

La Bolsa y el crédito repuntaron la semana pasada, ya que los inversores siguen considerando que lo peor ya ha quedado atrás en lo que respecta a los aranceles de Trump. El dólar cotizó en rangos estrechos frente a sus homólogos del G10, los refugios seguros como el yen japonés y el franco suizo se resintieron, y los inversores siguieron buscando rentabilidad en lugares más exóticos. Las divisas de América Latina y de la cuenca del Pacífico fueron las principales beneficiadas, con el real brasileño y el won coreano a la cabeza, impulsados por factores domésticos, señala el Análisis Semanal del Mercado de Divisas de Ebury.

Los acontecimientos de la semana pasada (la reunión de junio del BCE y los datos de empleo en EE.UU.) no fueron suficientes para cambiar mucho el panorama ni la narrativa actual: los tipos en la Eurozona no caerán muy por debajo del 2% y la economía estadounidense sigue resistiendo al caos arancelario. Ahora que los temores al impacto de los aranceles de Trump en el crecimiento y en el empleo estadounidense parecen haberse disipado, en cierta medida, trasladamos nuestra atención a la inflación. Este miércoles se publicarán los datos de inflación estadounidense correspondientes al mes de mayo y será una cita crucial. Los economistas esperan un modesto repunte en la tasa subyacente debido al aumento de los precios de las importaciones, pero la incertidumbre sigue siendo muy alta dada la falta de precedentes históricos. A parte de EE.UU., tenemos una semana muy ajetreada en el Reino Unido, con datos del mercado laboral, que se publicarán el martes y el miércoles, y el PIB mensual de abril, que se dará a conocer el jueves. Los discursos de algunos responsables del BCE deberían arrojar algo más de luz sobre el aparente giro hawkish de la institución en su reunión de junio.

- EUR: El BCE sorprendió ligeramente a los mercados cuando la presidenta Lagarde afirmó la semana pasada que el ciclo de recortes está a punto de llegar a su fin. Es cierto que, con los tipos al 2% y la inflación en torno a ese nivel, el margen para que se produzcan nuevos recortes parece reducido, pero, aun así, la franqueza del BCE pilló desprevenidos a los inversores y el euro logró una modesta apreciación. Los datos económicos 'duros' de la Eurozona parecen estar resistiendo a la incertidumbre. Sin embargo, los buenos datos del PIB del primer trimestre y de las exportaciones alemanas probablemente se deban a las distorsiones comerciales provocadas por los aranceles. Esta semana debería ser más tranquila para el euro, ya que solo se publicarán datos económicos de segundo orden y se producirán algunos discursos de miembros del BCE. Los mercados también prestarán atención a las negociaciones comerciales entre Estados Unidos y China.

- USDLa racha de datos económicos débiles en Estados Unidos concluyó el viernes con un informe de empleo del mes de mayo bastante sólido, aunque algo dispar. A pesar de que se registraran algunas revisiones a la baja (i.e. casi 100.000 puestos de trabajo en los dos meses anteriores), por lo general, las cifras han sido acordes con la tendencia que llevamos observando en el mercado laboral estadounidense durante los últimos meses: una creación de empleo sólida, aunque en declive, y pocos indicios persistentes de despidos. La sorpresa al alza en los salarios reforzó la sensación de que la Reserva Federal puede permitirse esperar, y de hecho los mercados ya no descuentan ningún recorte antes de septiembre.El mercado de bonos del Tesoro estadounidense se ha estabilizado tras unas semanas turbulentas, pero sigue siendo vulnerable a cualquier shock. Una sorpresa al alza en los datos de inflación de esta semana podría ser uno de ellos. También seguiremos muy de cerca la próxima ronda de negociaciones comerciales entre representantes estadounidenses y chinos, que tendrá lugar esta tarde en Londres. Los inversores esperan que la «muy buena» conversación telefónica de la semana pasada entre Trump y Xi allane el camino para llegar a un acuerdo que, en última instancia, rebaje los aranceles.

- GBP: La libra esterlina sigue apreciándose frente al dólar y al euro. Las revisiones al alza del índice PMI de mayo justifican la postura hawkish del Banco de Inglaterra y ha provocado que se posponga cualquier expectativa de recorte, como muy pronto, a otoño. Sigue existiendo una división entre los miembros del comité sobre la trayectoria de la política monetaria , aunque la mayoría parece inclinarse por una postura hawkish, y el gobernador Bailey volvió a insistir la semana pasada que el banco adoptaría un enfoque «cauteloso y gradual» en materia de recortes.Se espera que los datos laborales de esta semana muestren de nuevo un crecimiento salarial superior al 5%, lo que permitiría apuntalar el consumo, a pesar de la elevada inflación. El hecho de que el Reino Unido haya quedado exento de los aranceles estadounidenses al acero y al aluminio y el deshielo en las relaciones con la Unión Europea confirman que el país se encuentra en una posición relativamente favorable para hacer frente al nuevo status quo en el comercio internacional. Por ello, seguimos siendo optimistas con respecto a la libra esterlina.

- JPY: El yen cotizó en un rango relativamente estrecho durante la mayor parte de la semana pasada, aunque el par USD/JPY llegó a subir a 145 tras publicarse los datos de nóminas no agrícolas el viernes, su nivel más alto desde finales de mayo. El gobernador del Banco de Japón, Ueda, siguió mostrando una postura prudente la semana pasada respecto a las subidas de tipos. Señaló que las tensiones comerciales habían complicado las perspectivas económicas y que se había deteriorado la confianza de las empresas y de los consumidores, lo que podría afectar a la demanda interna. Consideramos que el tono de estos comentarios fue bastante dovish, pero no lo suficiente como para modificar las expectativas que tienen los mercados de que se produzcan subidas de tipos a finales de año. Esta semana será relativamente tranquila en cuanto a datos económicos en Japón, pero sí que recibiremos los datos revisados del PIB (el lunes) y las cifras de producción industrial (el viernes). Por lo tanto, toda la atención se centrará esta semana en la próxima ronda de negociaciones comerciales entre los representantes estadounidenses y japoneses, que comenzará el jueves. Cualquier noticia sobre un acuerdo, que se espera que se alcance antes de la próxima cumbre del G7 en Canadá (del 15 al 17 de junio), podría suponer un impulso alcista para el yen.

- CNY: Aunque se apreció ligeramente frente al dólar estadounidense, el yuan cayó frente a la mayoría de las divisas la semana pasada. Los últimos datos económicos de China han sido bastante dispares y, en general, no demasiado alentadores. La semana pasada, la atención se centró en el PMI de Caixin. Mientras que el subíndice de servicios se mantuvo estable, el PMI manufacturero registró una inesperada y pronunciada caída en mayo, de 50,4 a 48,3, provocada por una menor cantidad de pedidos nuevos. Este descenso en la actividad económica manufacturera ha sido el más pronunciado desde septiembre de 2022 y el primero en ocho meses. Si bien se trata de uno de los primeros datos que confirman que los aranceles están lastrando la economía china, es posible que no reflejen el impacto de la reciente distensión comercial con EE.UU. La semana pasada también se supo de la conversación telefónica entre Trump y Xi. Aunque el presidente estadounidense calificó la conversación de «muy buena» y anunció que había accedido a realizar un viaje oficial a China, la llamada no se consideró demasiado trascendental y solo ha mejorado momentáneamente el sentimiento del mercado con respecto a las relaciones sinoestadounidenses.